Übersicht:

- Das Wichtigste in Kürze

- Haftungsfragen bei Online-Banking: Rechte der Verbraucher im Fokus

- Der Fall vor Gericht

- Die Schlüsselerkenntnisse

- Benötigen Sie Hilfe?

- Häufig gestellte Fragen (FAQ)

- Welche grundlegenden Sicherheitsregeln muss ich beim Online-Banking beachten?

- Haftet die Bank bei unberechtigten Überweisungen für meinen Schaden?

- Was gilt rechtlich als grob fahrlässiges Verhalten beim Online-Banking?

- Welche Pflichten hat meine Bank zur Erkennung und Verhinderung verdächtiger Transaktionen?

- Welche sofortigen Maßnahmen muss ich nach einem Online-Banking-Betrug ergreifen?

- Glossar

- Wichtige Rechtsgrundlagen

- Das vorliegende Urteil

Das Wichtigste in Kürze

- Gericht: Oberlandesgericht Bremen

- Datum: 15.04.2024

- Aktenzeichen: 1 U 47/23

- Verfahrensart: Berufungsverfahren

- Rechtsbereiche: Bankrecht, Vertragsrecht

Beteiligte Parteien:

- Klägerin: Eine Bankkundin, die die Bank auf Erstattung von Abbuchungen in Anspruch nimmt, die nach einem Betrugsfall von ihrem Girokonto erfolgten. Sie argumentiert, dass die Bank Sicherheitslücken hatte und dass ihre Handlung nicht als grob fahrlässig einzustufen sei, da sie glaubte, mit einem legitimen Bankmitarbeiter zu sprechen.

- Beklagte: Eine Bank, die die Klägerin auf Schadensersatz wegen grober Fahrlässigkeit in Anspruch nimmt. Die Bank behauptet, dass ihr System sicher ist und die Weitergabe der TANs durch die Klägerin grob fahrlässig war.

Um was ging es?

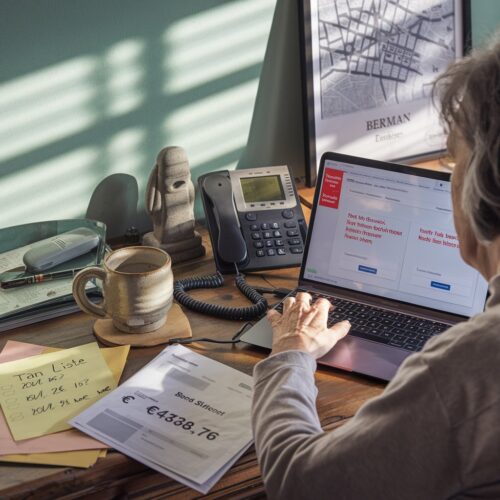

- Sachverhalt: Die Klägerin wurde von einem Anrufer, der sich als Bankmitarbeiter ausgab, getäuscht. Sie übermittelte diesem Anrufer mehrere TANs, mit denen dieser erhebliche Geldbeträge von ihren Konten abbuchen konnte. Die Bank verweigerte eine Erstattung der abgebuchten Beträge und machte einen Gegenanspruch auf Schadensersatz geltend.

- Kern des Rechtsstreits: Die Frage, ob die Klägerin durch die Weitergabe der TANs als grob fahrlässig handelte und ob die Bank aufgrund behaupteter Sicherheitslücken und ihrer Abwicklung von Zahlungsvorgängen eine Mitschuld trägt.

Was wurde entschieden?

- Entscheidung: Die Berufung der Klägerin wurde zurückgewiesen. Das Landgericht entschied, dass die Klägerin grob fahrlässig gehandelt hatte, und die Bank durfte ihre Aufrechnung gegen den Erstattungsanspruch der Klägerin durchsetzen.

- Begründung: Die Weitergabe der TANs durch die Klägerin stellte einen schweren Verstoß gegen die Sorgfaltspflicht dar. Die Sicherheitsmaßnahmen der Bank entsprachen dem Stand der Technik, und eine Manipulation der Rufnummernanzeige oder die Kenntnis von kontobezogenen Daten durch den Anrufer entlasten die Klägerin nicht. Es gab keine konkreten Beweise für Sicherheitslücken im System der Beklagten.

- Folgen: Die Klägerin muss den finanziellen Schaden selbst tragen. Die Entscheidung unterstreicht die Anforderungen an die Geheimhaltungspflichten der Bankkunden und die Begrenzung der Haftung von Banken im Zusammenhang mit übermittelten Authentifizierungsdaten.

Haftungsfragen bei Online-Banking: Rechte der Verbraucher im Fokus

Online-Banking hat die Art und Weise, wie wir unsere Finanzen verwalten, grundlegend verändert. Mit der Bequemlichkeit digitaler Transaktionen steigt jedoch auch das Risiko von Finanzbetrug und Überweisungsbetrug. Nicht autorisierte Überweisungen sind ein zunehmendes Problem, das Verbraucher und Banken gleichermaßen beschäftigt.

Die Sicherheit von Onlinebanking-Transaktionen ist ein komplexes Thema, bei dem Kundenrechte, Verbraucherschutz und Banking-Sicherheitsmaßnahmen eine entscheidende Rolle spielen. Phishing-Attacken, Sicherheitslücken und betrügerische Aktivitäten können zu unerlaubten Überweisungen führen, die für Betroffene erhebliche finanzielle Risiken bergen.

Im Folgenden wird ein aktueller Gerichtsfall beleuchtet, der die Haftungsfragen bei nicht autorisierten Online-Banking-Transaktionen näher betrachtet.

Der Fall vor Gericht

Bankkunde haftet nach Telefonbetrug mit TAN-Weitergabe in voller Höhe

Eine Bankundin muss für einen Schaden von über 47.000 Euro selbst aufkommen, nachdem sie einem Betrüger am Telefon mehrere TAN-Nummern für ihr Online-Banking mitgeteilt hatte. Das Oberlandesgericht Bremen bestätigte mit Beschluss vom 15. April 2024 das erstinstanzliche Urteil des Landgerichts Bremen.

Betrüger gab sich als Bankmitarbeiter aus

Die Kundin erhielt am 11. März 2022 einen 41-minütigen Anruf, bei dem sich der Anrufer als Mitarbeiter ihrer Bank ausgab. Er behauptete, Informationen über einen unbefugten Zugriff auf ihre Konten zu haben. Während des Gesprächs wurden der Kundin insgesamt neun TANs per SMS zugesandt, die sie dem Anrufer telefonisch mitteilte. Mit diesen TANs veranlasste der Betrüger Überweisungen von insgesamt 47.238,08 Euro auf verschiedene Konten unbekannter Dritter. Zuvor hatte er bereits 40.500 Euro vom Tagesgeldkonto der Kundin auf ihr Girokonto umgebucht.

Rechtliche Bewertung des Gerichts

Das Gericht stufte die telefonische Weitergabe der TANs als grob fahrlässigen Verstoß gegen die Pflicht zur Geheimhaltung personalisierter Sicherheitsmerkmale ein. Die Kundin hätte erkennen müssen, dass die Herausgabe von TANs an Dritte – auch an vermeintliche Bankmitarbeiter – grundsätzlich nie zulässig ist. Die Bank hatte sie zudem bei Vereinbarung des mobile-TAN-Verfahrens im Dezember 2018 ausdrücklich auf die Geheimhaltungspflicht hingewiesen.

Keine Haftung der Bank

Die Argumente der Kundin, sie habe auf die Sicherheit des Online-Banking-Systems vertraut und sei unerfahren in dessen Nutzung gewesen, ließ das Gericht nicht gelten. Auch das Vorbringen der Klägerin zu angeblichen Sicherheitslücken im System der Bank wurde als unsubstantiiert zurückgewiesen. Die Bank sei nicht verpflichtet gewesen, die auffälligen Überweisungen in Echtzeit zu überprüfen und zu stoppen.

Gravierende Warnsignale missachtet

Das Gericht betonte, dass sich der Klägerin ein Betrugsverdacht im höchsten Maße hätte aufdrängen müssen. So war es nicht plausibel, dass ein angeblicher Mitarbeiter der Sicherheitsabteilung unter der Durchwahl ihres normalen Kundenberaters anrief. Auch die Warnung des Anrufers vor einem Rückruf wegen angeblich drohender Wartezeiten hätte die Kundin stutzig machen müssen.

Der Fall zeigt exemplarisch, wie wichtig die strikte Geheimhaltung von Online-Banking-Zugangsdaten ist. TANs dürfen ausschließlich im Online-Banking-System selbst verwendet und niemals telefonisch oder anderweitig an Dritte weitergegeben werden – auch nicht an vermeintliche Bankmitarbeiter.

Die Schlüsselerkenntnisse

Das Urteil verdeutlicht die hohe Bedeutung der sicheren Handhabung von TANs im Online-Banking. Die telefonische Weitergabe von TANs an vermeintliche Bankmitarbeiter wird als grob fahrlässig eingestuft, auch wenn der Anrufer durch Kenntnis von Kontodaten und technische Manipulation vertrauenswürdig erscheint. Die Bank haftet in solchen Fällen nicht für den entstehenden Schaden, da die Geheimhaltungspflicht der TAN eine fundamentale Sicherheitsvereinbarung darstellt, deren Verletzung als schwerwiegender Verstoß gegen die Banking-Sorgfaltspflichten gilt.

Was bedeutet das Urteil für Sie?

Wenn Sie einen Anruf von vermeintlichen Bankmitarbeitern erhalten, geben Sie niemals TANs am Telefon weiter – auch wenn der Anrufer Ihre Kontodaten kennt oder sich die Anzeige einer Bank-Telefonnummer zeigt. Ihre Bank wird Sie niemals telefonisch nach TANs fragen. Lassen Sie sich nicht unter Zeitdruck setzen, sondern beenden Sie das Gespräch und rufen Sie Ihre Bank unter der Ihnen bekannten Nummer zurück. Bei Verdacht auf Betrug informieren Sie umgehend Ihre Bank und erstatten Sie Anzeige bei der Polizei. Beachten Sie: Die Weitergabe von TANs führt in der Regel dazu, dass Sie entstehende Schäden selbst tragen müssen.

Benötigen Sie Hilfe?

Opfer von Online-Banking-Betrug?

Das Urteil zeigt, wie schnell man Opfer von Betrügern werden kann. Auch wenn Sie Ihre TANs herausgegeben haben, ist Ihr Fall noch nicht verloren. Oftmals gibt es Möglichkeiten, die Haftung der Bank zu prüfen oder zumindest eine Teilschädigung zu erreichen.

Wir unterstützen Sie dabei, Ihre Rechte geltend zu machen und die bestmögliche Strategie für Ihren individuellen Fall zu entwickeln. Sprechen Sie mit uns und lassen Sie uns gemeinsam Ihre Optionen ausloten.

Häufig gestellte Fragen (FAQ)

Welche grundlegenden Sicherheitsregeln muss ich beim Online-Banking beachten?

Sichere Zugangsdaten und Authentifizierung

Verwenden Sie ein sicheres, einzigartiges Passwort für Ihr Online-Banking, das mindestens acht Zeichen lang ist und Groß- und Kleinbuchstaben, Zahlen sowie Sonderzeichen enthält. Dieses Passwort darf ausschließlich für das Online-Banking verwendet werden.

Schützen Sie Ihre PIN und TAN besonders sorgfältig. Geben Sie diese sensiblen Daten niemals weiter – auch nicht, wenn Sie dazu telefonisch oder per E-Mail aufgefordert werden. Ihre Bank wird Sie niemals nach diesen Daten fragen.

Sichere Verbindung und Geräte

Nutzen Sie ausschließlich Ihre eigenen Geräte für Online-Banking-Transaktionen. Öffentliche Computer oder fremde Geräte können mit Schadsoftware infiziert sein.

Vermeiden Sie öffentliche WLAN-Netzwerke für Bankgeschäfte. Nutzen Sie stattdessen Ihr privates, verschlüsseltes WLAN oder eine mobile Datenverbindung.

Prüfen Sie die Echtheit der Bank-Website. Achten Sie auf die korrekte Internetadresse, die mit „https://“ beginnt und ein Schloss-Symbol in der Browserzeile aufweist.

Technische Sicherheitsmaßnahmen

Halten Sie Ihr System stets aktuell. Installieren Sie regelmäßig Updates für Ihr Betriebssystem, den Browser und Ihre Antivirensoftware.

Setzen Sie ein Überweisungslimit für tägliche Transaktionen. Dies begrenzt im Betrugsfall den möglichen Schaden.

Vorsichtsmaßnahmen bei Transaktionen

Kontrollieren Sie regelmäßig Ihre Kontobewegungen. Bei verdächtigen Transaktionen informieren Sie umgehend Ihre Bank.

Überprüfen Sie sorgfältig die Angaben in Ihrer Banking-App oder dem TAN-Generator vor jeder Freigabe einer Transaktion. Achten Sie besonders auf Empfänger und Betrag.

Melden Sie sich nach jeder Sitzung aktiv ab. Ein automatisches Schließen des Browserfensters reicht nicht aus. Nur durch aktives Abmelden wird die Datenverbindung sicher beendet.

Schutz vor Betrugsversuchen

Öffnen Sie keine Links oder Anhänge aus unbekannten E-Mails. Geben Sie die Internetadresse Ihrer Bank immer manuell in den Browser ein.

Seien Sie misstrauisch bei ungewöhnlichen Aufforderungen während des Online-Bankings. Brechen Sie verdächtige Vorgänge sofort ab und kontaktieren Sie Ihre Bank über die Ihnen bekannte Telefonnummer.

Haftet die Bank bei unberechtigten Überweisungen für meinen Schaden?

Die Bank haftet grundsätzlich für nicht autorisierte Überweisungen und muss den Schaden ersetzen. Bei einer nicht autorisierten Überweisung haben Sie als Kontoinhaber einen Anspruch auf sofortige Erstattung des abgebuchten Betrags.

Voraussetzungen für die Bankhaftung

Eine Überweisung gilt als nicht autorisiert, wenn Sie als Kontoinhaber dieser nicht zugestimmt haben. Die Beweislast für die Autorisierung liegt bei der Bank – sie muss nachweisen, dass Sie die Überweisung genehmigt haben.

Haftungsausschluss bei grober Fahrlässigkeit

Die Bank kann sich von ihrer Haftung befreien, wenn Sie als Kontoinhaber grob fahrlässig gehandelt haben. Grobe Fahrlässigkeit liegt vor, wenn Sie die im Verkehr erforderliche Sorgfalt in besonders schwerem Maße verletzt haben. Dies ist beispielsweise der Fall, wenn Sie:

- TAN-Nummern auf gefälschten Bankwebseiten eingeben

- Auf Phishing-E-Mails reagieren und sensible Daten preisgeben

- Die Sicherheitshinweise der Bank missachten

Neue Entwicklungen beim Verbraucherschutz

Seit 2024 sind Banken verpflichtet, automatische Prüfsysteme einzusetzen, die verdächtige Transaktionen erkennen und stoppen. Dies verbessert den Schutz vor Betrug erheblich. Ab Oktober 2025 wird zudem ein verpflichtender Abgleich zwischen Name und IBAN des Empfängers eingeführt, um Fehlüberweisungen zu verhindern.

Vorgehen bei unberechtigten Abbuchungen

Wenn Sie eine Nicht autorisierte Überweisung bemerken, müssen Sie diese unverzüglich bei der Bank melden. Die Bank ist dann verpflichtet, das Konto wieder auf den Stand zu bringen, auf dem es sich ohne die unberechtigte Überweisung befunden hätte.

Beachten Sie: Die Bank kann einen Schadensersatzanspruch gegen Sie geltend machen, wenn Sie Ihre Kontoauszüge über einen längeren Zeitraum nicht überprüft und dadurch eine unberechtigte Überweisung zu spät bemerkt haben.

Was gilt rechtlich als grob fahrlässiges Verhalten beim Online-Banking?

Grob fahrlässiges Verhalten beim Online-Banking liegt vor, wenn Sie die im Verkehr erforderliche Sorgfalt in besonders schwerem Maße verletzen und einfachste, naheliegende Überlegungen nicht anstellen. Der Bundesgerichtshof setzt für grobe Fahrlässigkeit einen objektiv schweren und subjektiv schlechthin unentschuldbaren Verstoß gegen die Anforderungen der Online-Banking-Nutzung voraus.

Rechtliche Grundlagen

Nach § 675v BGB steht der Bank ein Schadensersatzanspruch zu, wenn nicht autorisierte Zahlungen durch vorsätzliches oder grob fahrlässiges Verhalten des Kunden verursacht wurden. Bei grober Fahrlässigkeit müssen Sie als Kunde den entstandenen Schaden selbst tragen.

Typische Fälle grober Fahrlässigkeit

Ein grob fahrlässiges Verhalten liegt insbesondere vor, wenn Sie:

- Ihre PIN oder TAN telefonisch an vermeintliche Bankmitarbeiter weitergeben

- Mehrere TANs direkt nacheinander eingeben

- Eine TAN eingeben, ohne gleichzeitig eine Überweisung zu tätigen

- Nach Kenntnis vom Verlust der Zugangsdaten dies nicht unverzüglich der Bank melden

- Einen Freischaltcode für Banking-Apps am Telefon preisgeben

Beweislast und Haftung

Die Bank trägt die Beweislast für das Vorliegen der groben Fahrlässigkeit. Anders als bei EC-Karten-Fällen gibt es beim Online-Banking keinen Anscheinsbeweis für eine grobe Fahrlässigkeit des Kunden. Die Bank muss konkret darlegen, welche Sorgfaltspflichten Sie verletzt haben.

Wenn Sie nur leicht oder gar nicht fahrlässig handeln, muss die Bank den Schaden zu 100 Prozent regulieren. Bei der Beurteilung der groben Fahrlässigkeit werden auch Ihre individuellen Kenntnisse und Fähigkeiten im Umgang mit modernen Kommunikationsmedien berücksichtigt.

Welche Pflichten hat meine Bank zur Erkennung und Verhinderung verdächtiger Transaktionen?

Banken müssen nach dem Geldwäschegesetz ein wirksames Risikomanagement zur Erkennung und Verhinderung verdächtiger Transaktionen einrichten. Dies umfasst verschiedene Sicherheitsmaßnahmen und Überwachungspflichten.

Grundlegende Überwachungspflichten

Die Bank muss alle Transaktionen kontinuierlich überwachen. Dazu gehört die Prüfung von Überweisungen auf ungewöhnliche Muster wie:

- Plötzlich auftretende hohe Zahlungen

- Auffällige Häufungen von Transaktionen

- Überweisungen in Risikoländer

- Ungewöhnliche Abweichungen vom üblichen Zahlungsverhalten

Technische Sicherheitsmaßnahmen

Ihre Bank ist verpflichtet, moderne Sicherheitssysteme einzusetzen. Dazu gehören:

Automatische Erkennungssysteme, die verdächtige Transaktionen in Echtzeit erkennen und gegebenenfalls blockieren können. Diese Systeme arbeiten mit künstlicher Intelligenz und können beispielsweise erkennen, wenn mehrere ungewöhnliche Überweisungen kurz hintereinander erfolgen.

Zwei-Faktor-Authentifizierung für alle wichtigen Banktransaktionen, um sicherzustellen, dass nur berechtigte Personen Zugriff haben.

Meldepflichten und Maßnahmen

Bei Verdacht auf nicht autorisierte oder betrügerische Transaktionen muss die Bank:

Sofortige Prüfung der verdächtigen Aktivität vornehmen. Wenn ein Verdacht auf Geldwäsche oder andere illegale Aktivitäten besteht, ist die Bank zur unverzüglichen Meldung an die Zentralstelle für Finanztransaktionsuntersuchungen (FIU) verpflichtet.

Die Bank kann bei Verdacht auf Betrug eigenständig Sicherheitsmaßnahmen ergreifen, wie das temporäre Einfrieren von Überweisungen oder die Sperrung des Online-Banking-Zugangs.

Präventive Maßnahmen

Ihre Bank muss vorbeugende Maßnahmen treffen:

Regelmäßige Mitarbeiterschulungen zur Erkennung verdächtiger Transaktionen und dem Umgang mit Verdachtsfällen.

Einrichtung interner Kontrollsysteme zur Überwachung und Dokumentation aller relevanten Geschäftsvorfälle.

Festlegung von Tageslimits für Überweisungen, die Sie als Kunde mit der Bank vereinbaren können.

Die Bank muss dabei stets die Balance zwischen Sicherheit und Benutzerfreundlichkeit wahren. Sie darf Überweisungen nicht willkürlich blockieren, sondern nur bei konkreten Verdachtsmomenten eingreifen.

Welche sofortigen Maßnahmen muss ich nach einem Online-Banking-Betrug ergreifen?

Sofortige Sperrung und Kontaktaufnahme

Sperren Sie unverzüglich Ihren Online-Banking-Zugang. Dies können Sie auf zwei Wegen erreichen: Geben Sie dreimal hintereinander eine falsche PIN ein, wodurch der Zugang automatisch gesperrt wird, oder kontaktieren Sie direkt Ihre Bank.

Informieren Sie umgehend Ihre Bank über den Betrugsfall. Nutzen Sie dafür ausschließlich die offiziellen Kontaktdaten Ihrer Bank, die Sie selbst recherchieren – niemals Telefonnummern aus verdächtigen E-Mails oder SMS verwenden.

Dokumentation und Beweissicherung

Sichern Sie alle relevanten Informationen zum Vorfall:

- Erstellen Sie Screenshots von verdächtigen Webseiten

- Bewahren Sie verdächtige E-Mails oder SMS auf

- Dokumentieren Sie alle nicht autorisierten Transaktionen

- Notieren Sie den genauen Zeitablauf der Ereignisse

Diese Dokumentation ist für die spätere Beweisführung unverzichtbar, da die Bank für eine Verweigerung der Erstattung Ihr grob fahrlässiges Verhalten nachweisen muss.

Strafanzeige und rechtliche Schritte

Erstatten Sie zeitnah Strafanzeige bei der Polizei. Dies können Sie persönlich auf der nächsten Polizeidienststelle oder in den meisten Bundesländern auch online tun. Beschränken Sie sich dabei auf die Tatsache, dass nicht autorisierte Zahlungen von Ihrem Konto erfolgten.

Weitere Sicherheitsmaßnahmen

Ändern Sie umgehend alle relevanten Zugangsdaten. Dazu gehören:

- Alle Online-Banking-Passwörter

- PINs für Banking-Apps

- Zugangsdaten für verknüpfte Dienste

Prüfen Sie Ihr Gerät auf Schadsoftware. Falls Sie einen Trojaner oder andere Schadsoftware vermuten, lassen Sie Ihren Computer fachgerecht überprüfen, bevor Sie ihn für weitere Online-Banking-Aktivitäten nutzen.

Die Bank ist nach § 675u BGB grundsätzlich verpflichtet, nicht autorisierte Zahlungen zu erstatten und das Konto wieder auf den Stand zu bringen, auf dem es sich ohne die Betrugshandlung befunden hätte. Diese Verpflichtung besteht allerdings nur, wenn Sie nicht grob fahrlässig gehandelt haben.

Bitte beachten Sie, dass die Beantwortung der FAQ Fragen keine individuelle Rechtsberatung ersetzen kann. Haben Sie konkrete Fragen oder Anliegen? Zögern Sie nicht, uns zu kontaktieren – wir beraten Sie gerne.

Glossar

Juristische Fachbegriffe kurz erklärt

Grob fahrlässiger Verstoß

Ein besonders schwerwiegendes Fehlverhalten, bei dem elementare Sorgfaltspflichten missachtet werden. Der Handelnde erkennt die offensichtliche Gefahr nicht, obwohl sie sich jedem durchschnittlich vernünftigen Menschen aufdrängen müsste. Bei Online-Banking liegt grobe Fahrlässigkeit etwa vor, wenn Zugangsdaten oder TANs an Dritte weitergegeben werden. Gemäß §276 BGB führt grobe Fahrlässigkeit meist zum vollständigen Verlust von Schadensersatzansprüchen. Beispiel: Mitteilung von Online-Banking TANs am Telefon trotz ausdrücklicher Warnungen der Bank.

TAN (Transaktionsnummer)

Eine einmalig verwendbare Nummer zur Bestätigung von Online-Banking Transaktionen, die als zweiter Sicherheitsfaktor neben dem regulären Login dient. TANs werden meist per SMS übermittelt (mobile TAN/mTAN) oder über spezielle TAN-Generatoren erzeugt. Gemäß den Sicherheitsbestimmungen der Banken dürfen TANs ausschließlich zur Freigabe selbst initiierter Transaktionen im Online-Banking verwendet werden. Die Weitergabe an Dritte ist strikt untersagt und führt zum Verlust des Erstattungsanspruchs bei missbräuchlicher Verwendung.

Nicht autorisierte Überweisung

Eine Zahlung, die ohne rechtmäßige Zustimmung des Kontoinhabers ausgeführt wurde. Nach §675u BGB muss die Bank nicht autorisierte Zahlungen grundsätzlich erstatten – außer der Kunde hat durch grobe Fahrlässigkeit zum Missbrauch beigetragen. Bei Online-Banking liegt eine nicht autorisierte Überweisung vor, wenn Dritte unbefugt Zugriff erlangen, etwa durch Phishing oder Social Engineering. Die Bank muss beweisen, dass die Transaktion vom Kunden autorisiert wurde oder dieser grob fahrlässig handelte.

Personalisierte Sicherheitsmerkmale

Vertrauliche Zugangsdaten für das Online-Banking wie Passwörter, PINs und TANs, die den Kontoinhaber eindeutig identifizieren und authentifizieren. Nach §1 Abs. 29 ZAG müssen diese streng geheim gehalten werden. Die Bank stellt sie dem Kunden persönlich zur Verfügung und verpflichtet ihn vertraglich zur sorgfältigen Aufbewahrung. Eine Weitergabe an Dritte ist strikt untersagt. Bei Verletzung dieser Pflichten haftet der Kunde für entstehende Schäden meist in voller Höhe.

Phishing

Eine betrügerische Methode, bei der Kriminelle versuchen, an vertrauliche Zugangsdaten für Online-Banking zu gelangen. Dies geschieht oft durch gefälschte E-Mails oder Anrufe, die scheinbar von der Bank stammen. Gemäß §263a StGB ist Phishing als Computerbetrug strafbar. Ein typisches Beispiel sind Anrufe angeblicher Bankmitarbeiter, die unter Vorwänden TANs erfragen. Banken weisen ausdrücklich darauf hin, dass sie niemals telefonisch nach TANs oder PINs fragen.

Wichtige Rechtsgrundlagen

- § 675a BGB: Dieser Paragraph regelt die Pflichten des Kreditinstituts bei der Führung von Konten, insbesondere im Online-Banking. Das Kreditinstitut muss Sicherheitsmaßnahmen ergreifen, um unbefugten Zugriff zu verhindern und die Vertraulichkeit der Transaktionsdaten zu gewährleisten.

Im vorliegenden Fall hat die Bank möglicherweise ihre Sicherheitsverpflichtungen verletzt, indem sie unzureichende Schutzmaßnahmen gegen den Missbrauch der TAN-Nummern bereitgestellt hat, was zur unautorisierten Abbuchung führte. - § 675d BGB: Dieser Abschnitt behandelt die Haftung des Kreditinstituts für Schäden, die durch Sicherheitsmängel im Online-Banking entstehen. Das Institut haftet, wenn es versäumt, angemessene Sicherungsmaßnahmen zu implementieren, um die Konten der Kunden zu schützen.

Die Klägerin argumentiert, dass die Bank ihre Sicherheitsverpflichtungen nicht ausreichend erfüllt hat, wodurch der Betrug möglich wurde und ihr Schaden entstand. - § 812 BGB: Dieser Paragraph bezeichnet die Herausgabe von ungerechtfertigter Bereicherung. Wenn jemand ohne rechtlichen Grund eine Leistung erlangt hat, muss er diese zurückgeben.

Die Bank hat die unautorisierten Überweisungen vorgenommen, wodurch sie ungerechtfertigt bereicherte, weshalb die Klägerin die Rückerstattung der abgebuchten Beträge fordert. - § 675c BGB: Hier wird die Haftung des Kreditinstituts für Verluste geregelt, die dem Kunden durch Sicherheitsmängel entstehen, insbesondere bei unautorisierten Transaktionen. Das Institut haftet für solche Schäden, sofern keine höhere Gewalt vorliegt.

Im Fall der Klägerin sind die Überweisungen unautorisiert erfolgt, und die Bank hat möglicherweise die erforderlichen Sicherheitsvorkehrungen nicht ausreichend getroffen, wodurch sie für den entstandenen Schaden haftbar gemacht werden kann. - Zivilprozessordnung (ZPO) § 522 Abs. 2: Dieser Paragraph ermöglicht es dem Gericht, eine Berufung zurückzuweisen, wenn sie offensichtlich unbegründet ist. Die Rückweisung erfolgt durch einen einstimmigen Beschluss des Gerichts ohne weitere inhaltliche Prüfung.

Das Oberlandesgericht Bremen hat die Berufung der Klägerin gemäß dieser Vorschrift zurückgewiesen, da es die Berufung als unbegründet ansah und eine erneute Prüfung des Falles nicht für erforderlich hielt.

Das vorliegende Urteil

Oberlandesgericht Bremen – Az.: 1 U 47/23 – Beschluss vom 15.04.2024

* Der vollständige Urteilstext wurde ausgeblendet, um die Lesbarkeit dieses Artikels zu verbessern. Klicken Sie auf den folgenden Link, um den vollständigen Text einzublenden.